تم إعداد هذه المقالة من قبل بنك ستاندرد تشارترد (الإمارات) ش.م.خ. وكافة المعلومات الواردة هي لأغراض إعلامية فقط.

4 استراتيجيات للتأمين لبناء ثروتك، والمحافظة عليها، ونقلها

التأمين هو أحد الحلول المفيدة لتحقيق خطة شاملة لإدارة الثروة. ورغم أنه معروف أكثر بفوائده في الحماية المالية، إلا أن التأمين يمكن أن يساعدك أيضاً في بناء ثروتك، والحفاظ عليها، ونقلها.

لقد جنى كثير من الأشخاص بالفعل فوائد التأمين، بما في ذلك، على سبيل المثال لا الحصر، التخفيف من المخاطر عبر تنويع محافظهم الاستثمارية، ضمان الأمان في خططهم المالية، الاستفادة من الإعفاءات الضريبية، وتوفير تمويل للتقاعد والإرث.

تعرّف على أربع استراتيجيات واضحة لبناء ثروتك، والحفاظ عليها، ونقلها — من خلال التأمين.

1. ضمان استمرارية الدخل لمواجهة فقدان الدخل بسبب الوفاة، أو العجز، أو المرض الخطير، أو الاستشفاء

يُشترى التأمين الصحي عادة لتغطية نفقات المستشفى والعلاج الطبي عند إصابة المؤمن عليه بالمرض، أو التعرض لإصابة، أو مواجهة حالة عجز.

ورغم أن هذه الخطط تساعد على مواجهة التكاليف الطبية المرتفعة الناتجة عن المرض أو العجز، إلا أن هناك غالباً فجوة في الحماية، لذا من المهم التأكد من وجود بند لتعويض الدخل خلال فترة التعافي.

بعض خطط التأمين يمكن أن تساعد في ضمان استمرارية الدخل، سواء على شكل دفعة نقدية واحدة أو دفعات نقدية منتظمة. فيما يلي بعض أنواع خطط التأمين التي توفر مثل هذه الحماية للدخل:

- التأمين لأجل – يوفر هذا النوع من التأمين منفعة وفاة إذا توفي المؤمن عليه خلال مدة الوثيقة المحددة.

- التأمين ضد الأمراض الخطيرة – إذا تم تشخيصك بمرض خطير (بما في ذلك السرطانات الكبرى، النوبات القلبية، السكتات الدماغية وغيرها) وفقاً لتعريف الخطة، فسيتم دفع مبلغ مقطوع محدد لك.

- تأمين نقدي للمستشفى – عن كل يوم تُقبل فيه في المستشفى، تدفع لك شركة التأمين مبلغاً ثابتاً يومياً.

- تأمين دخل العجز – يساعد هذا الخيار على التخفيف من فقدان الدخل إلى حد معين إذا أصبحت عاجزاً ولم تعد قادراً على العمل بسبب العجز.

- تغطية الحوادث الشخصية – إذا أدى حادث ما إلى عجز كلي مؤقت، أو عجز جزئي دائم، أو عجز كلي دائم، أو وفاة عرضية، فإن مبلغ التغطية يُطبق وفقاً لنوع العجز.

بعض إمارات دولة الإمارات تقدم برامج تأمين صحي. فعلى سبيل المثال، يوفر برنامج “ثقة” في أبوظبي تغطية طبية شاملة لكل مقيم في أبوظبي أو مواطن إماراتي. ومن خلال بطاقة “ثقة”، يتمكن المواطنون الذين تتراوح أعمارهم بين 18 و75 عاماً من الحصول على تغطية للرعاية الصحية العامة والخاصة. يرجى ملاحظة أن البرنامج يتطلب فحصاً صحياً.

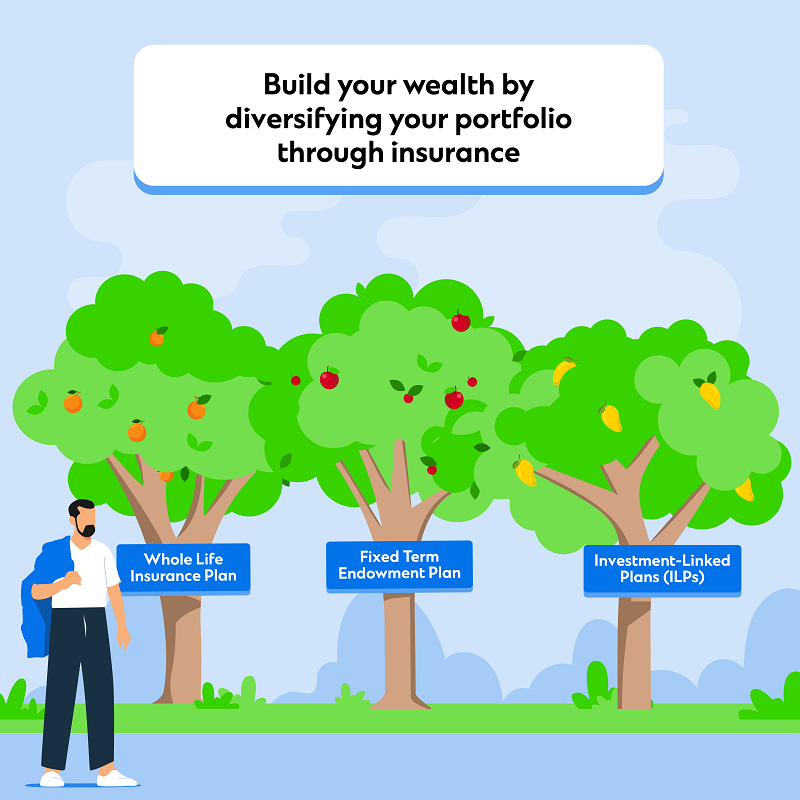

2. ترسيخ الانضباط، وتنويع الأصول، وتقليل المخاطر لبناء ثروتك ومساعدة محفظتك على أن تصبح أكثر شمولاً

لتحقيق أهدافك في بناء الثروة، استخدم خطط التأمين لتنويع محفظتك الاستثمارية. يمكنك الاستفادة من خطط التأمين مدى الحياة، وخطط الادخار لأجل محدد، أو الخطط المرتبطة بالاستثمار لتحقيق أهداف تراكم الثروة مع إدارة المخاطر.

لنلقِ نظرة على كيفية عمل هذه الخطط لصالحك.

خطة التأمين مدى الحياة توفر تغطية تمتد طوال فترة حياتك. وهذه الخطط (إلى جانب الحماية) توفر قيمة نقدية تنمو بمرور الوقت من خلال أرباح استثمارية متراكمة، سواء كانت مضمونة أو غير مضمونة (على شكل مكافآت).

أما خطة التأمين الادخاري لأجل محدد، فهي تعمل كمزيج من خطة التأمين لأجل وخطة ادخار، بمدة استحقاق ثابتة. وهي توفر تغطية وفاة في حال حدوث وفاة غير متوقعة خلال مدة الوثيقة، أو منفعة بقاء/استحقاق تُدفع إذا بقيت على قيد الحياة حتى استحقاق الوثيقة.

خطط الادخار لأجل محدد مفيدة جداً عند الادخار لهدف معين مثل تعليم الأطفال أو الادخار لدفع دفعة أولى لشراء منزل جديد، إذ إنها تتيح ترسيخ الانضباط من خلال الادخار المنتظم والمنهجي.

الخطط المرتبطة بالاستثمار أو ما يُعرف بـ ILPs هي وثائق تأمين على الحياة تتيح لك المشاركة المباشرة في الأسواق الاستثمارية لتعزيز أهدافك في تراكم الثروة. تمنح معظم خطط ILP المرونة لاختيار القسط و/أو التغطية التأمينية على الحياة، بالإضافة إلى فئات الأصول (صناديق الاستثمار).

يُخصص جزء من القسط (بعد خصم أي رسوم) لتغطية الحماية التأمينية على الحياة، بينما يُستخدم الجزء الآخر لشراء وحدات استثمارية، ويعتمد سعرها على سعر الوحدة أو صافي قيمة الأصول (NAV) للصندوق الذي تختاره.

فإذا كانت محفظتك تتكون من أصول استثمارية منخفضة المخاطر، يمكن لخطط ILP أن توفر لك محفظة استثمارية أكثر توازناً عبر إضافة صناديق ذات مخاطر أعلى قليلاً (مع احتمال تحقيق عائد أكبر). أما إذا كانت معظم استثماراتك في أصول عالية المخاطر (مثل الأسهم)، فيُستحسن تقليل المخاطر عبر إضافة خطط ادخار لأجل محدد.

3. Boost and secure your retirement income for as long as you live

3. تعزيز وتأمين دخلك التقاعدي طوال حياتك

قد يبدو التخطيط لتقاعدك مهمة ضخمة وصعبة. فأنت بحاجة أولاً إلى التأكد من وجود تدفق ثابت من الدخل يتيح لك التقاعد بدون قلق بعد توقفك عن العمل. إحدى الطرق المضمونة لتجنب نفاد أموالك بالكامل هي من خلال المعاشات السنوية مدى الحياة.

عبر خطة تأمين معاش سنوي مدى الحياة، يمكنك اختيار دفع مبلغ قسط واحد أو أقساط شهرية لفترة محددة (أثناء عملك أو إدارتك لأعمالك). وعند بلوغك سن التقاعد الذي تريده، ستحصل على دفعات المعاش المستحقة لك وفقاً للتواتر الذي تختاره.

يثبت المعاش السنوي مدى الحياة فائدته بلا شك إذا كنت تبحث عن أمان مؤكد في إنشاء مصدر دخلك التقاعدي. تجدر الإشارة إلى أن هذه الخطط تقدم خيارات متعددة عند شرائها بشأن كيفية توزيع الأموال المتبقية (على المستفيدين) في حال حدوث وفاة غير متوقعة.

4. تمويل أهداف إرثك عبر التأمين مدى الحياة وخطط الحياة الشاملة

قد يبدو موازنة أهدافك المالية التي تتقاطع في مرحلتين معاً — تخطيط الإرث وتخطيط التقاعد — كأنه تنازل، إذ قد تضطر إلى تقليل جانب لتعزيز الآخر.

لكن لا يجب أن يكون الأمر كذلك بالضرورة، فهناك حلول تأمينية يمكن أن تعمل على تنمية دخلك التقاعدي وأهداف إرثك في آن واحد.

على سبيل المثال، شراء وثيقة تأمين مدى الحياة يمنحك خيار تنمية مدخراتك التقاعدية حتى تصل إلى سن التقاعد المطلوب. وفي حال حدوث وفاة غير متوقعة، فإن التعويض من خطة مدى الحياة سيساعد المستفيدين على إعادة تنظيم أوضاعهم المالية.

عند بلوغ سن التقاعد المطلوب، يمكنك استخدام قيمة خطة مدى الحياة لشراء معاش سنوي مدى الحياة، يمنحك دخلاً طوال حياتك، ويُدفع عند وفاتك الرصيد المتبقي من الوثيقة لمستفيدك كإرث.

يساعد التأمين على الحياة أيضاً في حل مشكلات توزيع الأصول بشكل عادل. فعندما يواجه المستفيدون صعوبة في تقسيم العقارات أو المجوهرات العائلية التي غالباً تتطلب التسييل للتوزيع العادل، يمكن لتعويضات التأمين أن تساعد — حيث يمكن أن يختار أحد المستفيدين الحصول على أصل، بينما يحصل آخر على قيمته نقداً.

يمكن تحقيق ذلك من خلال استخدام خطط التأمين مثل خطط الحياة الشاملة، التي تمنحك خيارات ومرونة أفضل في تخطيط الإرث. تأمين الحياة الشامل هو نوع من الخطط الدائمة المرنة التي توفر حماية منخفضة التكلفة كتأمين لأجل، بالإضافة إلى عنصر ادخار يتم استثماره لبناء قيمتك النقدية.

اكتشف الحل التأميني المناسب لك

يلعب المستشار المالي المؤهل دوراً أساسياً. فبصفته متخصصاً، يفهم العوامل المهمة بالنسبة لك عند شراء خطة تأمين، وكيفية هيكلة محفظتك التأمينية بالشكل الأمثل لمساعدتك على تحقيق أهدافك المالية وحماية أحبائك.

إن تنمية الثروة وإدارتها وحمايتها يتطلب اهتماماً دقيقاً وتخطيطاً. عليك أن تدرك العوامل المهمة بالنسبة لك قبل شراء خطة تأمين، وكيفية تنظيم محفظتك التأمينية بما يساعدك على تحقيق أهدافك المالية وحماية أحبائك.

من خلال العمل مع مستشارين ماليين مؤهلين، ستحظى بعملية استشارية قوية، مع تركيز مستمر على مبادئ الثروة الأساسية — الانضباط، التنويع، الوقت في السوق، الموازنة بين المخاطر والعائد، والحماية — لتوجيه جميع قراراتك الاستثمارية.