固定收益投資入門:認識投資等級債券與非投資等級債券

投資等級債券與非投資等級債券有什麼差別?本文帶您一次了解兩者的風險屬性、信用評等與利率敏感度,協助您依據風險承受度與投資目標,打造更穩健的債券配置策略。

投資等級債券與非投資等級債券有什麼差別?本文帶您一次了解兩者的風險屬性、信用評等與利率敏感度,協助您依據風險承受度與投資目標,打造更穩健的債券配置策略。

在固定收益投資中,投資人首先要做的一件事,就是評估債券的風險屬性。本文將聚焦於公司債(Corporate Bonds),並介紹其兩大主要風險類別:投資等級債券(Investment Grade Bonds)與非投資等級債券(High Yield Bonds)。

一般而言,投資等級債券的風險通常低於非投資等級債券,因此帶來的報酬也相對較低。

非投資等級債通常提供較高的報酬,但也伴隨著更高的風險,因為其發行機構違約機率較高;因此,這些公司必須支付更高的票息(Coupon),以反映其債務所帶來的額外不確定性。舉例來說,一家新創科技公司或積極擴張的房地產開發商所發行的債券,便很有可能被歸類為非投資等級債。

不同類型的債券會吸引不同族群的投資人。一位 20 多歲、擁有較長投資期限可以彌補任何資本損失的年輕人,可能會在其多元化投資組合中納入非投資等級債。相反地,像投資等級債(如美國政府公債)這樣的債券,則可能更受臨近退休、尋求資本保全的年長投資人青睞。

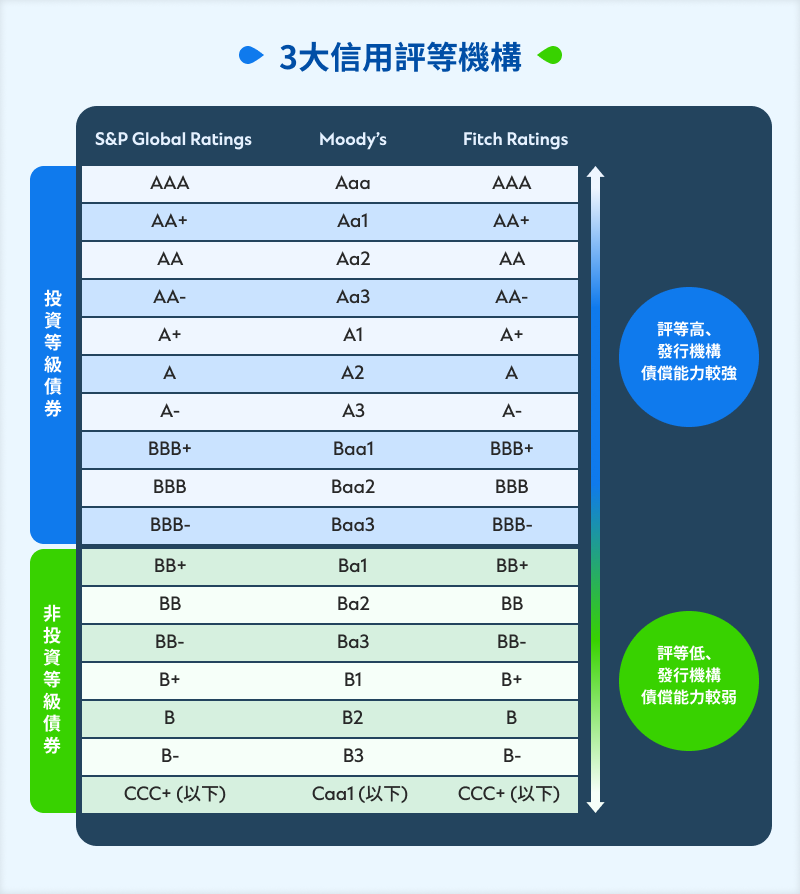

對投資人而言,評估債券的風險並不困難,因為市場上有多家專業的信用評等機構提供評級參考。全球最具代表性的三大評等機構為:

這些信用評等機構透過專業的評估,給予發行機構及債券所對應的信用評級,來歸類哪些屬於投資等級債券、哪些屬於非投資等級債。

以標準普爾的評級系統為例,它會根據債券發行機構償還本金的可能性,將其劃分為不同的信用評級。信用評級通常由一到三個字母組成,例如「AAA」、「BB」或「C」(並透過「+」或「–」進一步區分)。

一般而言:

穆迪的評級標準與惠譽和標準普爾略有不同,但大體上是相似的。

信用評等對照表

同樣地, 政府公債也可依信用狀況進行分類。例如,美國國債可能被評為投資等級債,而委內瑞拉的主權債則可能被視為非投資等級債。

部分機構投資人,例如退休基金,在選擇投資組合中的債券時,必須依據評級等級進行篩選,明確區分投資等級債券與非投資等級債券。

此外,債券的信用評等會隨時間而調整,可能被調升或調降。

因此,原本屬於投資等級的債券,也可能被降為非投資等級等級,市場上稱此類債券為「墮落天使債券」(Fallen Angel Bonds)。

當經濟成長趨緩或市場不確定性上升時,投資人通常偏好投資等級債券,以追求相對穩定的收益與安全性。

相反地,在景氣擴張或市場氣氛樂觀時,對非投資等級債券的需求往往增加,因其報酬率更具吸引力。

以過往數據來看,在全球經濟成長強勁的時期,非投資等級債的表現通常會優於投資等級債券。

債券的存續期間(Duration)通常以「年」為單位,是透過對債券投資人預期收入(票息)及到期日(本金)進行時間加權後得出的數值。存續期間越長的債券,對實際或預期的利率變動越敏感,價格波動也越大。

投資等級債券多半具有較長的存續期間,因為其收益有較高比例來自到期時償還的本金。最具吸引力的投資等級債券與高品質政府公債相似,後者也多半存續期間較長。

至於非投資等級債,較高比例的收益是來自票息,且到期期限通常較短。因此,當利率上升或預期上升時,非投資等級債受到的影響往往比投資等級債小。然而,當利率下降或預期下降時,非投資等級債的價格漲幅也通常不及投資等級債。

投資等級債與非投資等級債各有其特性與適合族群。投資人可根據自身的風險承受度、投資期限與收益目標,適度配置不同等級的債券,以達到資產穩健增值與分散風險的目的。

渣打全球債券交易平台匯集渣打集團全球市場的研究資源,嚴選數百檔不同計價幣別及到期年限的債券,滿足不同投資需求,協助您抵禦市場波動,打造穩定現金流。歡迎洽詢渣打銀行,進一步了解海外債券投資相關資訊。

您即將離開渣打國際商業銀行網站。若您同意繼續請選擇「進入網站」,若不同意繼續請關閉本視窗。

提醒您!離開本行網站後,進入業者經營的網站,則不屬本行控制與負責範圍內,包括客戶隱私權保護及客戶資訊安全事項等,將由該業者自行負責。